Считаем экономическую выгоду от факторинга.

Что такое факторинг? Ответ на этот вопрос сегодня знают существенно больше людей, чем 5 лет назад, но вопросов у потенциальных клиентов все равно много. Один из самых частых — как понять, будет ли факторинг эффективен. Чаще всего при принятии решения о начале работы по факторингу целесообразность его использования оценивают путем сравнения стоимости факторингового обслуживания со ставкой банковского кредитования. Ответ на вопрос «почему так нельзя» не является предметом данной публикации, сегодня мы расскажем, как можно оценить и даже подсчитать в рублях прямую выгоду от использования факторинга.

Факторинг и кредит — это два разных финансовых продукта, каждый из которых решает разные задачи. Факторинг — это комплекс услуг, включающий помимо гибкого, беззалогового и практически бессрочного (ведь денежные средства возвращает дебитор) финансирования:

проверку покупателей;

управление дебиторской задолженностью;

а главное — покрытие риска неполучения выручки по поставкам с отсрочкой платежа.

Мы настоятельно рекомендуем считать комиссию за факторинг в процентах от суммы поставки и вот почему.

Во-первых, эта стоимость факторинга включает стоимость денег (а процентная ставка — это, как известно, и есть цена денежных средств). А еще стоимость оценки риска по каждому дебитору, дебиторская задолженность которого уступается Фактору, а также стоимость управления этой задолженностью. Дебиторов, к слову, могут быть сотни и даже тысячи. Во-вторых, такой подход позволяет более точно, просто и быстро рассчитать затраты на факторинг по каждой конкретной поставке и переложить полностью или частично эти расходы на покупателя. Кроме того, стоимость факторинга в % с поставки гораздо проще сравнить с маржой или торговой наценкой, чтобы вообще понять можно ли позволить себе факторинг или нет.

Простой пример с абстрактными цифрами, не имеющих отношения к реальным значениям комиссии Факторов. Торговая наценка у предприятия — 5%, а факторинговая компания говорит, что комиссия составит 15% годовых. Стоит ли использовать факторинг или нет? Не «съест» ли комиссия всю наценку? Не получится ли так, как в том старинном анекдоте: «и деньги в обороте, и я при деле»? А вот если бы комиссия была обозначена как 2% от суммы поставки, то сразу бы стало понятно, что маржа, как минимум, покрывает затраты на факторинг.

Понятно, что каждый бизнес уникален, и вряд ли существует идеальная и всем подходящая формула расчета экономической выгоды от факторинга. Тем не менее, цель большинства рыночных предприятий – увеличение прибыли, в том числе, за счет роста продаж, который может быть обеспечен:

наличием платёжеспособного спроса;

достаточным объемом денежных ресурсов, необходимых для финансирования закупок, производства и кредитования покупателей.

Рассмотрим еще один пример, из которого видно, что при прочих равных использование факторинга помогает увеличить оборот компании, а также размер прибыли.

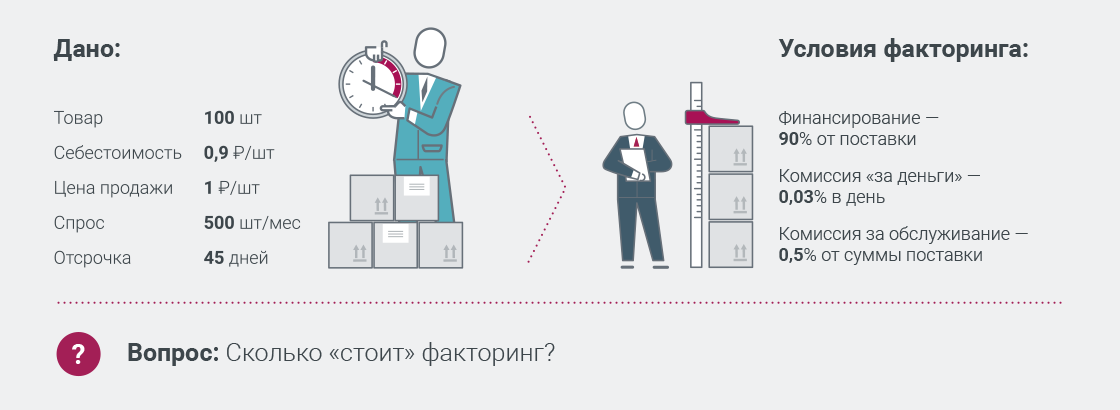

Итак, предположим, что у нас есть 100 единиц товара, стоимость каждой штуки в закупках составляет 0,9 рубля. Продавать товар мы планируем за 1 руб./штука. Таким образом, валовая маржа составляет 10%. Предположим, что спрос ограничен 500 единицами товара в месяц, при этом покупатели предъявляют требование — отсрочка платежа не менее 45 дней. Если мы не используем факторинг, то отгрузив 100 единиц товара на 100 рублей, мы вынуждены ждать 45 дней, чтобы получить денежные средства за товар. Таким образом, за год наш товар обернется 8 раз (365/45=8), и мы заработаем 100*10%*8=80 рублей.

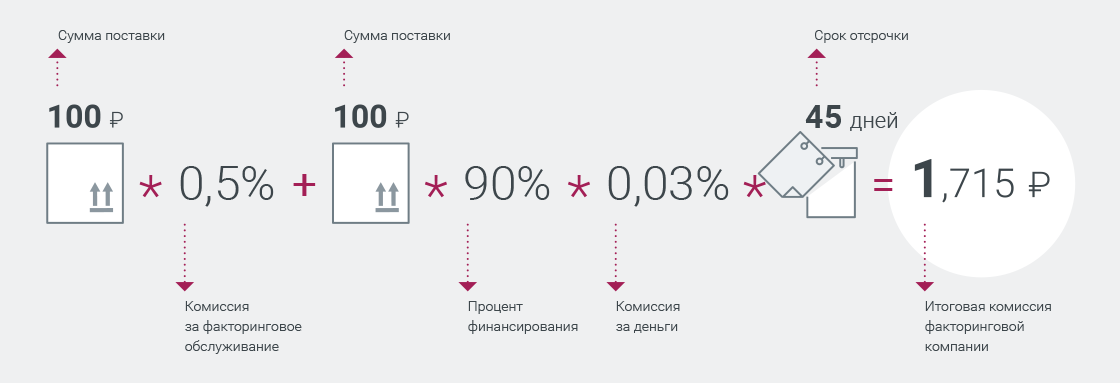

Теперь рассмотрим вариант использования факторинга, когда в день отгрузки товара факторинговая компания перечисляет 90% от суммы поставки. Отгрузив товар на 100 рублей, мы в этот же день получаем 90 рублей на свой расчетный счет в банке. На эти деньги мы покупаем 90/0,9=100 единиц товара, который снова продаем по 1 рублю. И снова пользуемся факторингом, получая в день отгрузки 90 рублей от Фактора. Так может продолжаться бесконечно, но в нашем случае спрос ограничен 500 единицами в месяц, поэтому мы сможем сделать не более 5 отгрузок в течении месяца. Тем не менее, теперь наши 100 единиц товара обернулись не 8 раз за год, а 40, что принесло нам уже 100*10%*40 = 400 рублей прибыли от продаж. Правда теперь нужно посчитать стоимость услуг факторинговой компании. Возьмем примерные тарифы: 0,5% от суммы поставки за факторинговое обслуживание и 0,03% в день от суммы финансирования за предоставление денежных ресурсов. В результате комиссия за одну поставку составит 1,715 руб. Т.е. за год это 68,6 руб. Получается, что чистая выгода от использования факторинга составит 400–68,6=331,4 руб.

Комиссия за факторинг чаще всего состоит из:

Комиссии за пользование денежными средствами, которые предоставляет факторинговая компания.

Комиссии за факторинговое обслуживание, или комиссии за риск — это как раз оценка дополнительной ценности факторинга, которая отличает этот инструмент от кредита. Сюда входит плата за риск, услуги при проверке контрагентов, управление дебиторской задолженностью и даже досудебное взыскание.

Факторинговые тарифы — это индивидуальная история. Типовых тарифных планов в природе практически не существует. Комиссия зависят от объемов, которые передаются на факторинг и от срока отсрочки. И конечно на стоимость влияют финансовое дебиторов и их платежная дисциплина.

Получается, что дополнительные расходы в размере всего 1,7% от суммы поставки для поставщика оборачиваются увеличением продаж и 4х-кратным ростом прибыли.

Мы понимаем, что данный пример содержит слишком много допущений, и в реальном бизнесе все немного сложнее. Тем не менее он просто и наглядно показывает логику оценки эффективности. И вы сможете посчитать во сколько вам действительно обходится факторинг. И легко сравнить эти затраты с маржой. Можно даже ввести показатель «возврат на факторинг», чтобы понимать, как факторинг влияет непосредственно на рост продаж.

Если у вас есть вопросы по расчету комиссии, то задавайте их в комментариях. Мы на связи.

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку: