Возникновение дебиторских задолженностей — нередкое явление при сотрудничестве фирм, выступающих в качестве продавцов и покупателей. Несмотря на то, что невыплаченные заказчиками деньги относятся к активам поставщика, они могут стать серьезной проблемой для дальнейшего развития компании. Это связано с тем, что у клиентов не всегда есть возможность погасить долг в установленные соглашением сроки, что чревато потерей доходов для продавца. Однако дебиторская задолженность может стать экономически выгодной, если вовремя обратиться к посреднику.

Факторинг дебиторской задолженности - это надежный инструмент для бизнеса, который позволяет получить финансовую поддержку и ускорить оборот средств.

Факторинг позволяет оптимизировать доходы и расходы организации, в особенности в условиях финансового кризиса и спада экономики. Наша компания предоставляет широкий спектр услуг по факторингу, которые помогут Вашему бизнесу расти и развиваться.

В этой статье мы подробно разберем, кто может выступать заемщиком и кредитором, какие виды договоров факторинга можно заключить, опишем этапы взаимодействия участников сделки и в чем главные преимущества обращения в финансовую организацию.

Содержание:

Факторинг представляет собой передачу полномочий по управлению задолженностью контрагента от компании-кредитора представителю финансовой организации. Цель процедуры – повысить продажи кредитора с помощью реструктуризации дебиторской задолженности. После заключения соглашения факторинговая компания оплачивает долг дебитора в более сжатые сроки: в большинстве случаев в течение нескольких дней после отгрузки товара. После этого посредник следит за тем, чтобы контрагент погасил задолженность уже перед финансовой организацией. А кредитор в это время наращивает объемы производства на уже полученные средства и повышает доходы своего предприятия.

Таким образом факторинг дебиторской задолженности позволяет:

Рассмотрим более подробно функции каждой из заинтересованных в сделке сторон.

Для того чтобы осуществить факторинг дебиторской задолженности, необходимо согласие трех сторон. В договорных отношениях во всех случаях участвуют:

Для предпринимателей и представителей организаций факторинг дебиторской задолженности – один из самых выгодных способов повысить свои доходы в короткие сроки. Привлечение посредника позволяет решить множество проблем:

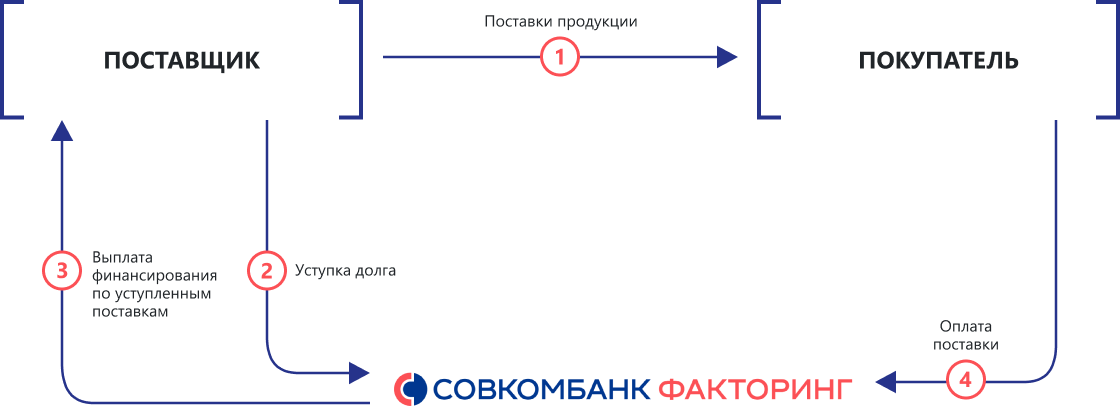

Существует установленный порядок, в соответствии с которым происходит взаимодействие между участниками соглашения:

|

Подписание договора поставки продукции. Продавец и покупатель заключают соглашение на предоставление товаров или услуг. Документ устанавливает порядок оплаты и другие условия сотрудничества. На этом этапе дебитор и кредитор обычно не задумываются о том, что могут потребоваться финансовые услуги факторинга. Обе стороны предполагают полную оплату в течение установленного срока. |

|

Заключение договора факторинга. Когда кредитор или дебитор понимает, что внести необходимую сумму до истечения периода действия соглашения невозможно, один из них обращается к посреднику. В отличие от договора поставки, факторинговое соглашение компанией подписывают все три стороны – кредитор, дебитор и финансовый агент. В условиях сотрудничества прописываются зоны ответственности каждого участника, размеры и порядок предоставления гонорара посреднику. |

|

Отгрузка товара продавцом и внесение частичной оплаты заказчиком. С учетом указанных в договоре поставки сроков кредитор предоставляет клиенту необходимую продукцию. Также заказчик получает товарную накладную на общую стоимость отгрузки и счет-фактуру на сумму частичной оплаты за поставку в соответствии с условиями факторингового договора. После получения товара покупатель вносит около 15 % от общего долга, указанного в документе. Выплата остатка осуществляется под надзором агента. |

|

Контроль задолженности факторинговым представителем. После внесения частичной оплаты дебитором посредник перечисляет на счет поставщика остаток средств. Далее возвращать долг заказчик будет уже финансовой компании, а не кредитору, в соответствии со сроками, указанными в договоре факторинга. С этого момента агент вправе напоминать дебитору о необходимости перечисления оставшихся средств на счет фактора письменно и по телефону. Для удобства сотрудничества стороны могут регулярно производить сверку взаиморасчетов и подтверждать оплаченные суммы, внося их в соответствующие акты. |

|

Погашение дебиторской задолженности. Дебитор обязан соблюдать сроки, указанные в соглашении, и выплатить оставшиеся деньги до истечения расчетного периода. Так как кредитор (поставщик) уже получил оплату за товары, заказчик закрывает задолженность уже перед факторинговой компанией. Агент ежемесячно (или в соответствии с иным конкретным сроком) высылает счета-фактуры с актуальной суммой долга на определенный период. |

|

Оплата услуг факторинговой организации. После погашения задолженности дебитор также обязан перечислить финансовому сотруднику гонорар за его работу. Представитель факторинговой организации предоставляет заказчику:

|

Нередки случаи, когда предприниматели и представители организаций, которым требуется услуги финансового представителя, переносят правовые отношения из цессионного соглашения в факторинговое. Это в корне не верно.

Обратите внимание

Как было отмечено ранее, при заключении договора факторинга финансовая компания не получает в собственность задолженность. Продавец передает организации только право контроля возврата долга в установленный период. При этом право на взыскание остаточной суммы с дебитора сохраняется за самим кредитором.

В соответствии же с договором цессии продавец передает финансовому агенту и право требования задолженности, и сам долг.

Пример: Кредитор поставил товар клиенту, но не получил оплату в течение установленного периода. Он признает задолженность просроченной и заключает соглашение с посредником, передавая ему при этом право взыскать задолженность с клиента и получить требуемые средства. После успешного возврата денег агент получает определенную сумму за предоставленные услуги. При этом соглашение заключается только между двумя сторонами – кредитором и представителем финансовой организации. Как правило, в качестве посредника выступают коллекторские фирмы. Их агенты делают все, чтобы получить причитающийся гонорар, и зачастую используют незаконные методы, несмотря на ужесточение порядка работы подобных организаций.

Существует два вида процедуры финансирования:

Факторинг с регрессом. Нередки ситуации, когда агент получает от поставщика право контроля задолженности, но не может выполнить свои обязательства по причине неплатежеспособности дебитора. В таких случаях он получает от кредитора компенсацию в установленном договором факторинга размере. Таким образом поставщик получает полную оплату поставленных товаров, а посредник, внесший часть суммы, имеет право на возмещение понесенных убытков.

Возврат средств за поставку, если Дебитор не оплатил её

через 117 дней с даты наступления платежа по контракту

Факторинг без регресса. При оказании финансовых услуг в рамках подобного соглашения агент не вправе требовать с кредитора компенсацию, если дебитор не может оплатить долг. В этом случае все понесенные факторинговой компанией убытки относятся на счет компании.

Выплата финансирования по уступленным поставкам

Кроме того, эти виды договоров делятся на:

Вид соглашения зависит от многих нюансов и определяется на этапе обращения к фактору. Агент подбирает оптимальный по срокам и суммам выплат вариант с учетом требований продавца, платежеспособности заказчика и интересов самой финансовой организации.

Соглашение заключается в соответствии с пунктами главы 43 Гражданского Кодекса РФ. Независимо от того, сколько участников ставит свои подписи, при составлении документа должны быть учтены следующие нюансы:

|

Размеры и срок передачи аванса, который вносит покупатель. Например: заказчик оплачивает 15 % от стоимости поставленной продукции не позднее 7 дней с момента ее получения. |

|

Условия выплаты оставшихся денег фактором. Например: агент переводит на счет продавца 85 % от общей стоимости товара не позднее 14 дней с момента отгрузки. |

|

Порядок погашения задолженности клиентом. Например: дебитор передает фактору оставшиеся 85 % от общей стоимости полученной продукции не позднее 60 дней с момента ее принятия на складе. |

|

Сумма вознаграждения агенту и подтверждающие оказание его услуг документы. Например: продавец выдает посреднику гонорар в размере 5 % от стоимости отгрузки не позднее 14 суток со дня погашения покупателем долга на основании акта выполненных работ. |

Мы предлагаем быстрое и простое решение проблемы с дебиторской задолженностью, которое позволит Вам сосредоточиться на развитии бизнеса и увеличении прибыли. Наши услуги по факторингу помогут Вам получить деньги за Ваши товары или услуги уже сегодня, а не ждать, когда Ваши клиенты оплатят Вам свои задолженности.

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку: